この本はこんな悩みがある人におすすめ

- なぜ投資するべきなのか?

- どんな対象に投資すべきなのか?

- 将来のお金の問題が不安だ。

- 投資が大切だと漠然とわかっているが、なかなか行動に踏み切れない。

- 貯金や投資を始めてみたものの、自分の方法が正しいかどうか確信が持てない。

- インデックス投資と個別株投資、どっちを選べばいいのか?

お金に関する悩みって本当に尽きないですよね。

私個人は米国個別株投資も、債券もやります。

資産を増やすにはどうするのがいいのかなーって日々考えてます。

本書では、全米屈指のデータサイエンティストである筆者から、富を築くための「データによって証明済みの方法」を学べます。

なるほど、、、となるグラフの連続で気づきが多かったです。

個人の事情に関係なく、経済的に成功する確率を最大限に高めてくれる手助けになる1冊。

筆者の主観も当然入りますが、あくまでベースはデータ。

100年間以上のデータを分析した結果を元に話が展開されるから、説得力が違います。

特に資産構築の方向性が定まっていない初心者の方には、かなりおすすめです。

筆者は インデックス投資を推奨。個別株反対派。

本書の中での筆者の主張はいたってシンプル。JUST KEEP BUYING。とにかく買い続けなさい。

それは収益を生み出す様々な資産を継続的に購入し続けること。

「ドルコスト平均法」の強さを圧倒的なボリュームのグラフと、はっきりとした投資哲学を込めて語ってくれます。

地理的条件や投資資産の種類の違いを超え、100年以上にも及ぶ信頼性の高いデータに裏打ちされた事実を語り尽くします。

本書で特に有意義だったと感じたポイントをピックアップしていきますね。

投資の勉強したいな、何か良い本はないかな、と探している人の参考になれば幸いです。

本書で特に有意義だったと感じたポイント

私が読書に使っているおすすめのサービス

Audible(オーディブル)なら、12万作品以上が聴き放題!

▶️🎧聴き放題のAudible(オーディブル)無料体験へ!

⇨30日間の無料体験キャンペーン中

Kindle Unlimitedなら電子書籍が読み放題!

▶️▶️Kindle Unlimitedの無料体験へ!

⇨30日間の無料体験キャンペーン中

audiobook.jpなら、1.5万作品が聴き放題

▶️▶️▶️audiobook.jpの無料体験へ!

⇨2週間の無料体験キャンペーン中

大切な問い

あなたは下記のゲームに勝つためにどう答えますか?

金持ちになる方法を知りたがっているタイムトラベラーから、次のようなゲームをしないかと提案されたとしよう。

明日、あなたは過去100年間のある時点にタイムスリップし、現在の人生についての記憶はなく、未来がどうなるかも知らない状態で目を覚ます。

ただし従うべき経済的ルールを自分に課すことはできる。資産を最大限に増やすためにあなたは自分に何を伝えるだろうか??

歴史が同じように繰り返されないと仮定しよう。

1929年に大恐慌は怒らないし、1976年にアップル社がガレージから誕生したりもしない。

引用元:JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

筆者:ニック・マジューリ

え、なんだろう。節約して、資産を増やせかな。

とっさに出てこないですよね。

私自身も、本書を読むまでは漠然と「生活防衛費を貯める➕残りは継続的に積み立てる」くらいしか思いつきませんでした。

本書では、この質問に関する答えが書かれています。

このゲームの設定は、現代と同じですよね。未来のことはわからないし、裕福になるには自分の行動を導くルールが必要。

この本は個人の事情に関係なく、経済的に成功する確率を最大限に高めてくれる手助けになる本です。

パーソナルファイナンス(個人にとっての資産運用やお金の問題全般)や投資に関して最もよく耳にする疑問に答えてくれます。

データサイエンティストが書いた効果が証明済みのお金を貯め、富を築くための方法を学んでいきましょう。

世の中の貯金についてのアドバイスは大間違い

あなたはどれぐらい貯金すればいいかと聞かれたらどのように答えますか?

ネットで調べると数多くの回答が検索で表示されますよね。

「収入の2割を貯金しよう!」であるとか「最低でも収入の10%は貯金に回そう。できれば20%、30%まで伸ばしていこう」であるとか。

うん、よく見るよね。でも実際はどれくらいが適当なんだろうか。

まず本書ではこれらの主張には間違った前提があると述べられています。

本書の中では豊富なデータを使ってこれらの説が間違いであるということを教えてくれます。

下記の引用でも、所得によって貯蓄率が全くちがうことがわかります。

連邦準備制度理事会(FRB)と全米経済研究所(NBER)の研究によれば下位20%の所得者は毎年収入の1%を貯金し、上位20%の所得者を24%を貯金している。さらに上位5%の所得者は37%、上位1%の所得者は51%を貯金している。

つまり富が増えれば増えるほど貯蓄も増えるのだ。

個人の貯蓄率を一番大きく左右するのは所得水準である。これが収入の2割を貯金しようと言った貯金に関するアドバイスが見当違いである理由だ。

引用元:JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

筆者:ニック・マジューリ

画一的な貯蓄の割合ではなく、自身の収支状況にキチンと把握してから行動しよう、という風にとらえています。

では、ぼくの貯金額はどうやって決めたらいいのかな?

筆者が提案してくれているのは、とってもシンプルな方法です。

本書で紹介されている、自分がどれくらい貯金できるかの判断方法はとってもシンプル

貯金=収入ー支出

全支出を計算するのではなく、固定費を算出し、残りの額を見積もります。

固定費とは、毎月の支出額が決まっている家賃/住宅ローン,通信費,サブスクリプションサービス,自動車ローンなどのこと.これを合計すれば毎月の固定費を算出できます。収入から支出を引いた分を貯金(投資)に回すという考え方です、

よし、さっそく計算してみるよ!節約すれば、資産は増えるもんね

ちょっと待って!本当に貯金が資産を増やすのに一番効果的なんでしょうか??

次章で突っ込んだ話が展開されますよ。

お金を増やしたいならとにかく節約 ー パーソナルファイナンスのウソ

資産を増やすには「節約と収入UP」、どちらを選びますか?

節約派の方は「無駄使いを減らそう」といいますよね。

収入アップ派の方は「できる限り収入を増やすべきだ」といいます。

筆者は「どちらも正しい」と言います。

貯金=収入ー支出

だからです。貯金は、収入を増やしても、支出を減らしても増えます。

でも貯金と収入UP,どちらが効果的なのかな?

本書では収入UPが推奨されてます。

所得レベルによっては、節約が貯金を増やすのに現実的な選択肢でないことが指摘されています。

現状維持x節約x貯金=低収入をカバー は難しい方法

本書を手にとるような人は、お金持ちになる方法やFIREするための方法などのアドバイスを沢山読んできた人が多いと思います。

それらは”筆者はこうして成功した”というような体験談を語る内容も多かったのではないでしょうか。

ものすごく家賃が安いアパートに住んでいればお金がたまるかもしれません。

投資銀行でキャリアを積めば資産が増えるかもしれません。

しかしこういったことはみんなできるものでしょうか。私はそうは思いません。

極端に安いアパートに引っ越すのも、高収入が得られる仕事に転職するのも簡単ではないですよね。

だから多くの人は現状維持したまま節約し、貯金し目標の資産額を目指そうとします。

ですが本書ではこれらの方法では収入の少なさを補えないと指摘します。

確かに裕福になるための知識や習慣、考え方が不足している人もいます。

ですが周りのお金に困っている人を見ていると、自炊をしたり、積立貯金をしている人は多いです。

ですが良い経済的習慣を持っていても、低収入のために経済状況を改善できない人が本当に多いと感じます。

本章の中で興味深い箇所があったので引用します。

バングラディシュの女性の村人に富(例:家畜など)を無作為に割り当て、それが将来の収入にどう影響するのかを調べた。

元手なる富を一定以上与えられた人は、貧困から逃れられた。

だが与えられなかった人は貧困に逆戻りした。(中略)

これは一度大きな額の富を手に入れることで、長い間貧困に苦しんでいた人でも、生産的な職業につきやすくなることを示唆している。

つまり多くの人が貧しさから抜け出せないのは、意欲や能力のせいではなく、生きていくための最低限の収入しか得られない低賃金の仕事に就いているからなのだ。お金が無いので高収入の仕事に就くための訓練や資金が得られない。これが貧困の泥沼だ。

引用元:JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

筆者:ニック・マジューリ

給与が今よりもずっと低かった20代のころは、貯金をしようとすると本当に大変でした。

欲しいものも買えず、食べたいものも我慢してメンタルがつらかったことを覚えています。

そもそも自由に使えるお金がないので、勉強をしたりトレーニングをするのに多くの制約がありました。

本書の中では、メディアはこの事実を伝えようとせず「お金を増やしたいならとにかくもっと節約して貯金を増やすべきだ」という間違ったメッセージを繰り返し垂れ流している。とも書かれています。

なかなか厳しく指摘しているね。

でも実際、日本でもそういった風潮は根強いですよね。国として所得を上げづらい期間が長すぎて、節約がイチバン!といった風潮が定着してしまったんだと個人的には考えています。

また自分自身の給与が上がったことで貯蓄できる額がぐっと増えた実体験があります。節約するのも悪くないとは思いますが収入UPの方が、資産を増やすにはより効果的というのは間違いないと思っています。

1日5ドルのコーヒー代を節約すれば百万長者になれる は難易度高め

節約について本書のユーモアを感じれて好きになった箇所も紹介します。

金融メディアは「1日5ドルのコーヒー代を節約すれば百万長者になれる」と謳う。

しかしそれが可能になるのは、投資によって年率12%のリターン(市場平均の8〜10%を大きく上回る率)を得ている場合だけである。

しかも仮に年率12%のリターンが得られたとしても、それは相場下落時にパニックに陥って売り払ったりせず何十年にもわたって株式のポートフォリオ100%保有することが前提になる。これは「言うは易く行うは難し」だ。

引用元:JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

筆者:ニック・マジューリ

ここは面白かったですね。計算してみると確かにそう。「そのコーヒー貯金、めちゃくちゃハードル高いやん」と吹き出しました。

はっきりさせておこう。

お金持ちになるための王道とは、突き詰めると、収入を増やし、収益を生み出す資産に投資することになる。

もちろん、支出に気を付けなくてもいいわけではない。誰もが定期的に自分のお金の使い方を見直し、無駄がないことを確認すべきだ。

1杯のコーヒーを楽しむ時間を一生我慢し続けなくてもいい。

お金を増やすのに爪に火を灯すような節約をしながら死ぬまで過ごす必要などない。

できるところは引き締めあとは収入を増やすことに集中する。これが資産を増やすための鉄則なのだ。

引用元:JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

筆者:ニック・マジューリ

単に支出を減らせばお金持ちになれる、ではないのです。収入を増やし、引き締めるところは締めながら収入を生み出す資産に投資するのが王道なのだと筆者は主張します。私も同意見です。

罪悪感無しでお金を使う方法

お金を使うことに不安を感じることはありませんか。

確かにお金は大切ですが、ネットで価格をみるたびに不安を感じていたらしんどくないでしょうか。

本書では罪悪感につきまとわれず、安心してお金を使えるようになる新しい考え方を提案してくれています。

2倍ルール

この2倍ルールは本当にいいな!と思いました。衝動買いや、無駄使いだったと後悔することが劇的に減りました。

本書を購入したのが、ちょうど新年セールのタイミングでついつい色々なものを買おうと検討していたのですが、2倍ルールを意識するとほとんど買わずにすみました。

(贅沢な買い物をするときは必ずそれと同額の投資をする)ー

これが2倍ルールだ。

たとえば400ドルの洒落た靴を買うなら400ドルの株を(または他の投資資産を)も買う。

この2倍ルールに従うことで、買い物をする時、冷静に(自分は本当にこの商品を買いたいと思っているのか)と立ち止まって考えられる。買い物と投資で2倍の現金が出て行くことになるからだ。

私が2倍ルールを気に入っているのは高い買い物をするときの罪悪感がなくなるからだ。

散財してもそれと同額の金融資産を買うことになるとわかっているので、お金を使いすぎたかもしれないと心配しなくてもいい。

散財とはどれくらいの額のことを言うのか?

重要なのは何かを買おうとした時、自分がそれを贅沢と感じるかどうかだ。

10ドルの買い物であれ、1000ドルの買い物であれ2倍ルールに従うことで罪悪感から解放され富を楽しめるようになる。

引用元:JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

筆者 ニックマジューリ

これはいいルールだな、と思いました。衝動的な買い物を減らすことができるのがいい。

10万円のジャケットを買うなら、10万円の株を買うことになると考えたら、実質そのジャケットは20万円分の重みがあることになる。

そしてそれを贅沢、と感じたらやめたらいいしプレッシャーにもなるから冷静になれる。

確かに、、、買おうとしているものの倍の現金を動かすってなれば、冷静になるね。

資産を築くには自制心がもっとも大事。とは思っているのですがやはり魔がさすときもありますw

2倍ルールを知っていれば、散財する可能性をより低くすることができます。

「充実感」を第一に考える

あなたは買い物をするときに、自分なりの基準を持っていますか?筆者は何を買うのか、よりもどんな基準で買うのか。が大切と主張します。

そしておすすめは「充実感」をお金を使うときの第一基準にすることです。

お金を安心して使うための2つ目のアドバイスは、充実感が得られるお金の使い方を優先させることだ。一時的な楽しさではなく、いつまでも心を豊かにし続けてくれる充実感に目を向けるのだ。

本当に難しいのはお金の使い方ではなく、人生で本当に欲しいものが何かを見つけることなのだ。

自分にとって大切なことは何か?こんな生き方はしたくない、と思うものは何か?

つまり重要なのは「何を買うかではなく、どんな基準で買うかなのだ。」

罪悪感が生じるのは、何かを買うからではなく、その買い物を自分なりに正当化できないからだ。何かを買う正当な理由がなければ後悔する。

どれだけ言い訳しても自分に嘘はつけない。買い物を正当化する理由を探すにはそれが長続きする充実感につながるかどうかを考えると良い。

答えが「YES」ならその買い物をすることで自分を責める必要はない。

答えが「NO」なら他のお金を使い道はないか考え直してみよう。引用元:JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

筆者 ニックマジューリ

自分の買い物について考えてみました。

特に洋服。2倍ルールを使うと、洋服も数ではなく着回しがきくものが多くなり、長く付き合えるものに愛着がわくというのも分かっているから上質でシンプルなものを選べると後悔をしない。

またホワイトニング、脱毛、ジムトレーニングなどは健康にもなるし、自分の見た目にも自信が持てるようになるから、散財とは感じない。

一方でどれだけブランド服が安くても、使わないものは買いません。好きでもない人と食事を一緒にすることもなくなりました。

充実感が得られないので。そうすると不思議なものでストレスも減ることに気づけました。

2倍ルールを適用して、頭をクールダウン。それから、充実感について考える。それでも散財と感じないのであれば、積極的に使うべきだと思うようになりました。

なぜ投資すべきか?

なぜ、投資するんですか?あなたの答えはなんでしょうか。これってものすごく大切なポイントで、これを言語化できるかどうかで資産の増え方が大きく変わると思っています。

だいたいの方が、資産を増やしたいから、老後の備えとしてという回答ではないでしょうか。

それらの回答は間違っていません。本書では”よりはっきりと言語化”した今すぐ投資をすべき3つの理由を教えてくれます。

今すぐ投資をするべき3つの理由

- 老後に備えるため

- インフレから資産を守るため

- 「人的資本」から「金融資本」に置き換えるため

老後に備えるため

誰でもいつかは働けなくなるか、働きたくなくなる日がくる。だから老後資金を作るために投資をする。

わかりやすいよね。

「自分のため」という動機を使うとお金を貯めやすくなります。

自分の顔写真を加工アプリで老人にするのもおすすめです。ふざけているように聞こえると思いますが、リアルな老後の自分を想像するのって効果抜群です。

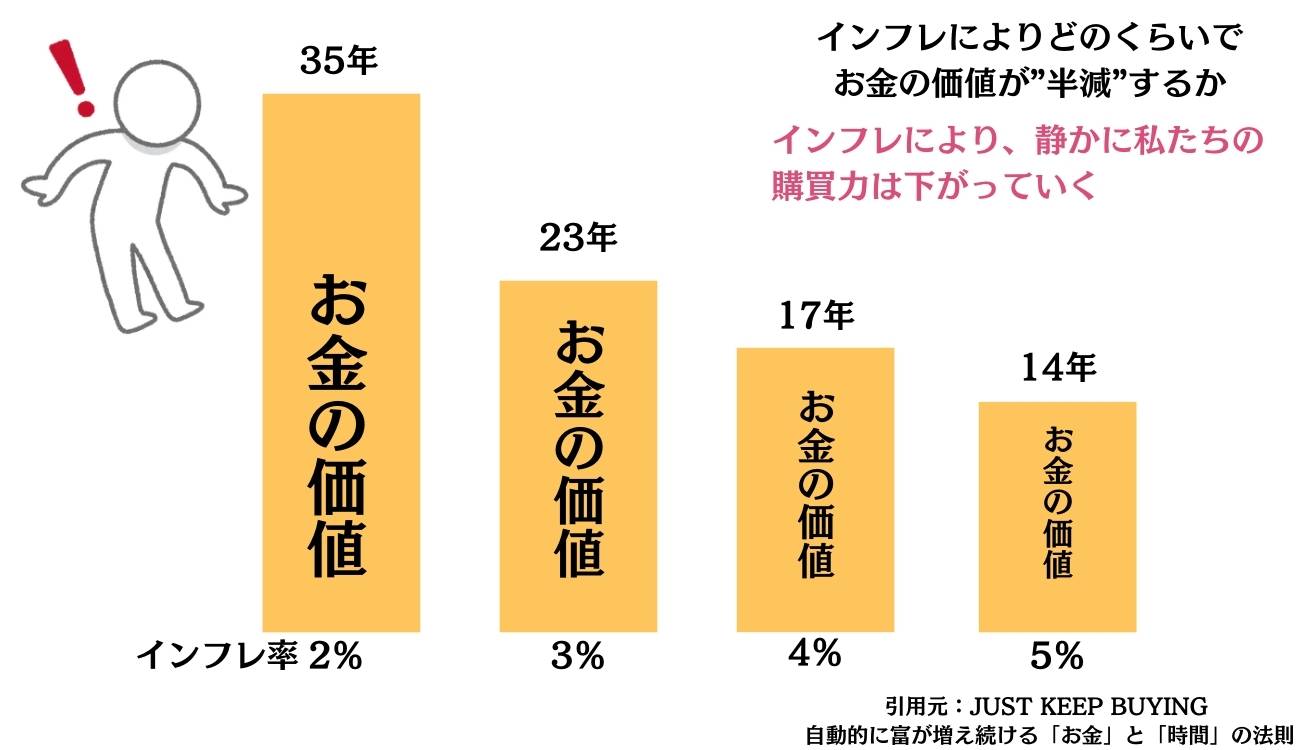

インフレから資産を守るため

お金を持っているだけでは不利になる現実があるのをご存知でしょうか。

どういうこと??

この表を見てみましょう。

表にあるように、インフレ率が年率2%だとお金の価値(購買力)は35年で半分になります。インフレ率が5%だとなんと14年で購買力は半減するのです!

つまり、物価上昇率が比較的緩やかな水準でも、生活必需品の価格は20〜30年ごとに2倍になる。インフレ率が高ければ、この期間はさらに短縮される。

引用元:JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

筆者 ニックマジューリ

少年ジャンプとかもそうですよね。30年前と比べたら1.5倍くらいになってる。この数年で物価はググッと上がっているので、購買力の低下は加速するのです。だから投資が必要っていう筆者の主張はスッと飲み込むことができました。

リタイアしてからであれば、インフレの恩恵を受けて高い賃金を受け取ることもできません。だから今からすぐにでも投資を始めて将来に備える。納得です。

「人的資本」から「金融資本」に置き換えるため

本書では人的資本を「あなたの技能、知識、時間の価値」と定義します。

技能や知識は人生を通じて向上する。だが、時間は減っていく。そのため、人的資本は結局、時間の経過とともに減っていくことになる。この人的資本の減少に抗うための唯一の手段が投資だ。

投資は、縮小する人的資本を、富を生み出す金融資本に変えられる。金融資本は、将来にわたってあなたの代わりにお金を産み続けてくれるのだ。

引用元:JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

筆者 ニックマジューリ

どのような働き方をしているにせよ、年齢が上がるとともにお金を稼ぐ力は衰えていく、と思えば投資へのモチベーションになるのではないでしょうか。

個別株は買うな 個人投資家を焼き尽くす投資哲学

まず、ここまではっきりと言われることに「えー、、」と思いました。

だって、私はがっつりと米国個別株買ってるし苦笑。

筆者がこう主張する理由はとてもシンプル。

幅広い銘柄(インデックス)のパフォーマンスを上回るのは極めて難しく、プロの投資家ですら勝てないことがほとんどだ。

優良株の割合はとても低い。この優良株でさえ永遠に勝ち続けるわけではない。これがインデックスファンドやETFを買って幅広い銘柄の株を保有した方が、個別株投資で大当たりを引こうとすることよりはるかに良い賭けである理由だ。ほとんどの場合その方がリターンがよくストレスも少ない。

個別株投資の危険性を理解するには金融の基礎や経済論の読み方を学ぶのが一番だ。それができないなら自分の資産の5%や10%を個別株に投資し、月間リターンや年間リターンを細かく計算し、『インデックスファンドを買った場合よりよい成績を上げられたか?』と自問することだ。

自分の成績をインデックスファンドと比較したくないかもしれないが趣味で投資をしているわけではないので必ずやらなければならない。

なお、私は個別株投資には反対だが、銘柄選択者の存在そのものを否定しているわけではない。

目利きであるプロの銘柄選択者は価値あるサービスを適切な料金で市場に提供している。

だが個別株投資は多くの個人投資を焼き尽くしてしてしまう投資哲学だ。

インデックス投資は単純でなので、ほったらかしにできる。

個別株投資のように頻繁に株価を気にする必要がないため、ほかの重要なことに集中できるようになる。

引用元:JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

筆者 ニックマジューリ

亡くなられた山崎 元さんも同様のことを書かれていました。インデックス投資の力でほったらかしでも資産を増やしつつ、他の重要なことに力をいれていく。

それが一理あることもわかります。株価に振り回されてストレスを感じる頻度も程度も下げることができますしね。

優良株の長期保有ではなく、1発当てて儲けようみたいな狙いで個別株へ投資するなら私もインデックスの方が安心かな。

私自身は個別株投資をやめるつもりはありませんが苦笑

いつ投資するのか?⇨ここは買って読んだ方がいい!

ここが本書のキモ、というべきパートだと思います。正直どこまで書くべきなのか、というところですが、、、

あなたは下記の引用文を見て、どう感じるでしょうか。筆者本人も少し馬鹿げたシュミレーションと書いているので、気楽に読んでください。

100万ドルの投資資金を与えられ、これかの100年でできるだけ資金を増やしたいとする。ただし、投資戦略は次の二つのうち、どちらかを選ばなければならない。

- 今すぐ全ての資金を投資する

- 百数年間、毎年資金の1%を投資する。

あなたならどちらを選ぶか?投資した資産価値が時間の経過とともに増えると仮定した場合(もしそうでなければ、なぜ投資するのか)100年かけて投資するより、今すぐ全額投資した方がいいのは明らかなはずだ。100年、つまり1世紀もかけていたら、それだけ高い価値で投資資産を買わなければならなくなるし、投資に回していない現金もインフレによって価値が下がってしまう。

これと同じ理屈は100年よりはるかに短い期間にもあてはまる。100年待つべきではないなら、100ヶ月待つべきでも、100週間待つべきでもない。

古い諺にあるように、「物事を始めるのに最高の日は昨日。次にいいのが今日」なのだ。

ただし、多くの人たちにはこれが正しいと感じられない。将来的に、もっと良い価格で投資資産を買えるかもしれないと考えてしまうからだ。

そして、実際にその感覚は間違っていない。ある投資資産が、近い将来いずれかの時点で現在より値下がりする可能性は極めて高いからだ。それでもなお、数々のデータは、その感覚を完全に無視して早く投資することが正解だと語っている。

出来るだけ早く投資するのは、米国株だけでなく、他の投資資産にとっても最良の戦略となる。

引用元:JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

筆者 ニックマジューリ

本書の中ではたくさんのデータとグラフを用いて、徹底的にこの話が正しいことを突きつけてきます。

私個人としても、底値で買いたい。もっと安くなるのではないか?と考えることはあります。

ですが、本書の主張はそうではないのです。

どういうことなのか、気になるよ!

なぜ「待つ」べきではないのか

1930年〜2020年のダウ平均株価の取引日をランダムに選んだ場合、その取引日以降にダウ平均株価がその価格より下落して取引を終える可能性は95%以上ある。つまり買った株がそれ以降一度も下がらず、お買い得の投資ができる日は、20取引日に1回(月に1回)あることになる。

残り19取引日は将来のどこかの時点で購入者を後悔させるものになる。価格が下がるのを待つのが正しいと感じるのはこのためだ。この感覚は95%正しい。実際、1930年以来ダウを購入してから安値になる期間の中央値はわずかに2取引日。ただし平均だと31取引日(1.5ヶ月)になる

だが本当の問題は購入日以降、株価が下がらない場合があり、かつそのような状況がめったに訪れないことだ。

例えば2009年3月9日のダウ平均株価は6547ドル。これが世界金融危機での底値だった。

その前にダウが最後に6547ドルで閉じたのはいつだろう?1997年4月14日。実に12年前のことだ。

つまり1997年4月15日にダウを買った場合価格が下がるまで12年も待つ必要があったことになる。時期を見計らって株を購入する「マーケットタイミング」と呼ばれる投資戦略が理論上魅力的でも、実際、難しいのはこのためである。

ゆえにできるだけ早く投資をすることが最適なマーケットタイミングになる。

引用元:JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

筆者 ニックマジューリ

この部分は冒頭の「大切な問い」につながると思っています。資産を最大限に増やすためにはずっと待つのではなく、すぐに投資し始めるべきだと感じます。筆者が提唱するJUST KEEP BUYING(ドルコスト平均法)であれば、買い続けることで株の単価は抑えることが理論上できるのですから。

投資する機会が一回きりではなく、継続するというのが大事なポイントだと思うな。

私もそう思います。

チャンスが一度しかない、しくじれない!という風に考えてしまうとより「待つ」べきなのでは?と感じてしまうかもしれません。

ですが買い続ける場合はその限りではないということが、よくわかりました。

投資を勉強したり、興味がある方はここを読むだけでも色々な疑問が出てくるかと思います。本書では圧倒的なデータ量で色々なよくある疑問を解消してくれます。

この記事ではこれ以上書きませんが「株価が割高なときはどう考えたらいい?」、「安値を待つべきではない理由」「暴落時の投資法」のパートも秀逸でした。米国株が割高、と言われる最近のトレンドに悩んでいる方には参考になると思います。

まとめ:初心者の方には特におすすめ!経済的に成功する確率を最大限に高める方法が学べる本です!

米国株投資に興味があるなら、ぜひ読んでおいていただきたいですね。

個別株を否定しているところだけ、個人的にはんーー、と思いますが全編を通してユーモアがあり読みやすかったです。

米国人が書いているので、25年現在の為替リスクなどについてはあまり触れられてはいません。

ですが、それが些細なことに感じられるほど、自分の投資軸を作っていくために役立つ本だと思います。

本書で特に有意義だったと感じたポイント